美国经济的冷与热:总量向上,民生向下——美国三季度GDP点评

来源于:英为-推荐

发布日期:2025-12-30 09:10:53

一、美国经济的冷与热:总量向上,民生向下

三季度美国GDP再度大超预期,近期市场也普遍上调2026年美国GDP增长预期。但总量强劲增长的同时,三季度以来的数据继续呈现结构K型分化、失业问题加重,消费者信心走弱等经济冷热不均的特点。美国经济总量向上,民生向下的分化,能暂时避免经济衰退,但无法解决政治风险。考虑到2026年为中期选举年,不排除特朗普在经济矛盾无法解决的背景下,通过施压美联储宽松、转移社会矛盾(如将矛盾指向移民、贸易政策等)、提供能源或农业补贴等手段,来稳定其选票的基本盘。

(一)AI投资的热VS剔除AI投资的冷

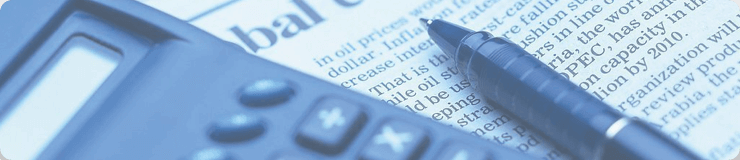

三季度AI相关投资对经济的拉动保持了较强增长。参考我们在《》的口径:三季度美国GDP环比折年率4.3%,其中剔除进口后的AI相关投资对GDP环比折年率的拉动率为0.4%;今年上半年的拉动率为0.3%,净进口占AI相关投资的比重稳定在21%左右。

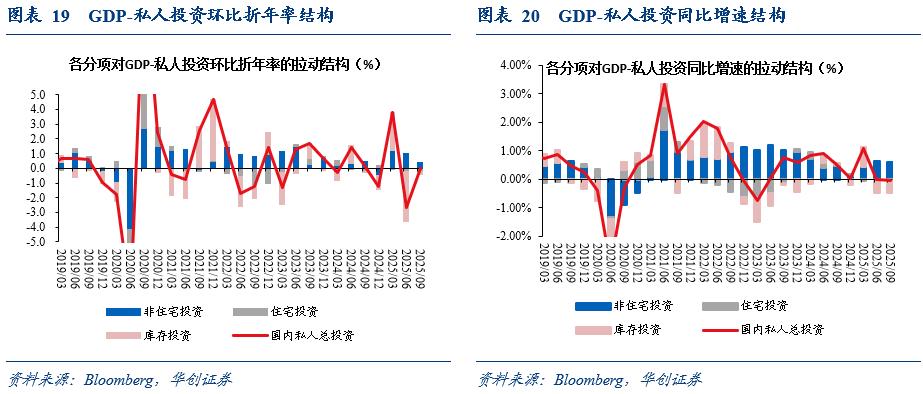

剔除AI的非住宅投资与住宅投资同比增速则为负,对应了传统制造业与房地产业增长的偏弱,这也与PMI、地产销售等指标反映的状况一致。剔除AI的非住宅投资同比增速从2024Q4首次转负,此后仅2025Q1小幅转正,此后始终延续负增,2025Q4剔除AI的非住宅投资同比录得-2%,反映了AI以外的传统制造业持续偏弱。而住宅投资同比增速则从2025Q1起持续负增,2025Q4录得-2%。

投资的分化格局在2026年暂时看不到改善的信号。

一则,AI相关投资在科技巨头的CAPEX支出支撑下有望保持较快增长。我们在《有,但没那么强——AI对美国经济贡献的思辩》同样指出,MAG7资本开支与AI相关投资的走势高度相关:MAG7对2026年的资本开支同比增速的预期为30%,对应AI相关投资的同比增速约为9%;考虑到2025年AI相关投资中净进口的比例为21%,因此线性外推至2026年,即AI相关投资(剔除净进口)的同比增速约为9%(2025年预计为6%),对GDP年同比增速的拉动率可达0.4%(2025年预计为0.2%)。

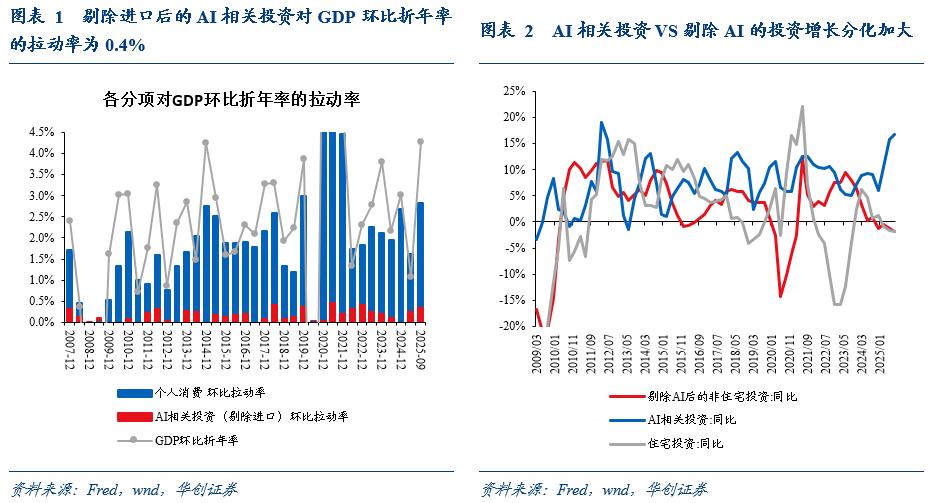

但传统非AI投资暂未看到改善信号,增长可能依然偏弱。一则,从投资需求来看,核心耐用品新订单通常领先GDP非住宅投资2个季度,目前该指标指向未来2个季度非住宅投资增长空间有限。二则,从信贷环境来看,美国国内银行对大中型企业贷款标准收紧净比例为正,即银行在收紧贷款标准,企业融资相对困难。

(二)富人消费的热VS普通人消费的冷

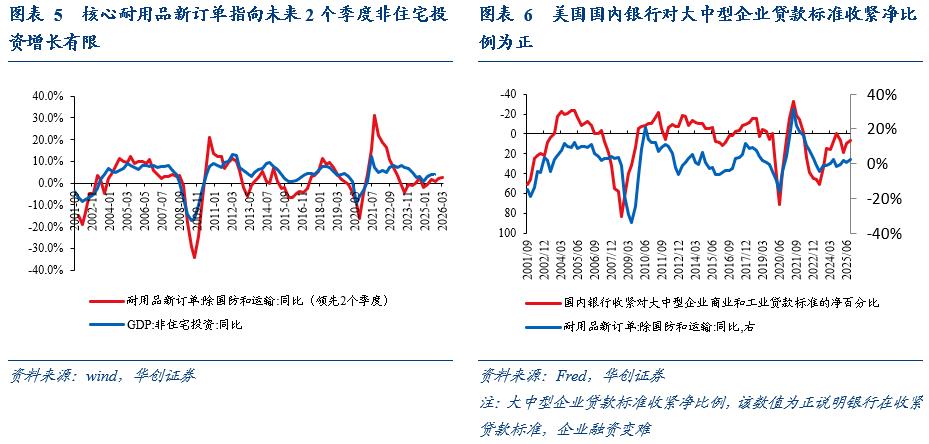

一则,富人与普通人的财富分化长期存在。收入前20%的人群持有居民部门所有股票资产的约87%,而收入前20%以后的人群仅持有13%,因此AI所带来的财富效应高度集中在富人,并带动其服务消费韧性,而普通人并无法共享AI所带来的资产增值。

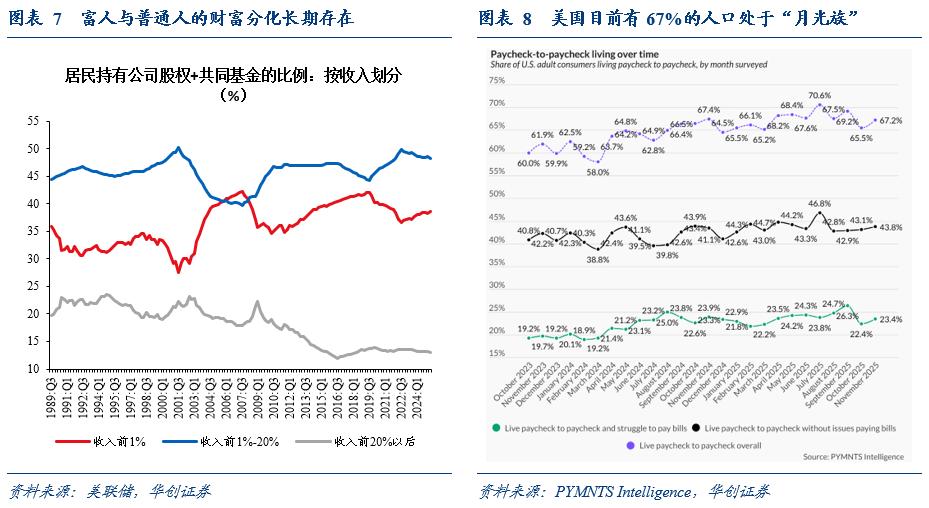

二则,依赖工资生活的人口中,有67%处于“月光族”,2021年-2024年间这一比例大致维持在60%左右;其中约23%不仅“月光”、且难以支付日常各类账单,约44%“月光族”能勉强支付账单但存不下钱。这或许也是为何目前居民信用卡、汽车贷等违约率大幅提升,居民消费者信心降至历史低谷的原因之一。

(三)总量数据的热VS民生体感的冷

总量数据的热最直观体现在GDP上,三季度GDP增速大幅超预期,目前市场对Q4与2026年的预期也偏强。彭博一致预期为2025Q4、2026年GDP同比增速为1.8%、2%;美联储预期2025-2026年GDP同比增速为1.7%、2.3%(9月预测值为1.6%、1.8%)。

民生体感的冷体现在:第一,就业市场冷。

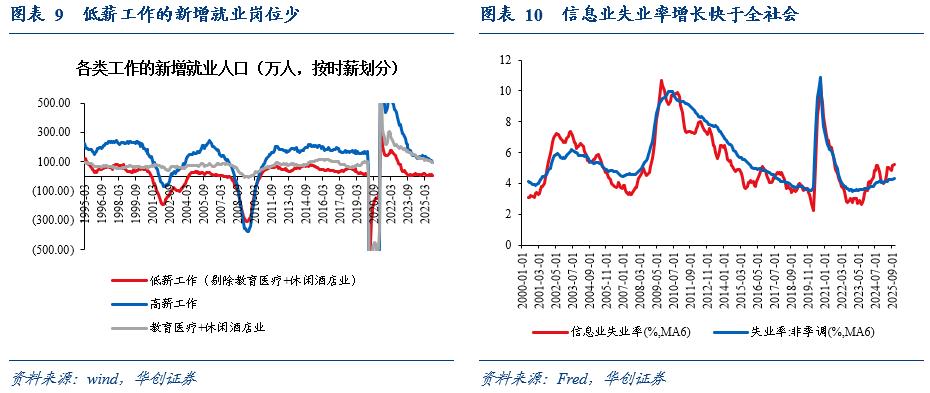

低薪工作的新增就业岗位少,工作不好找。美国的低薪工作(时薪低于社会平均,剔除教育医疗和休闲酒店业)主要包括了制造业、运输仓储业、零售业等,为典型的“蓝领”工作,而上文提到美国传统制造业偏弱、商品需求偏弱,也带来这些“蓝领”工作的用工需求大幅走弱,2024年起,低薪工作(剔除教育医疗和休闲酒店业)的新增就业人口不到10万人,处于非经济衰退期的偏弱水平。

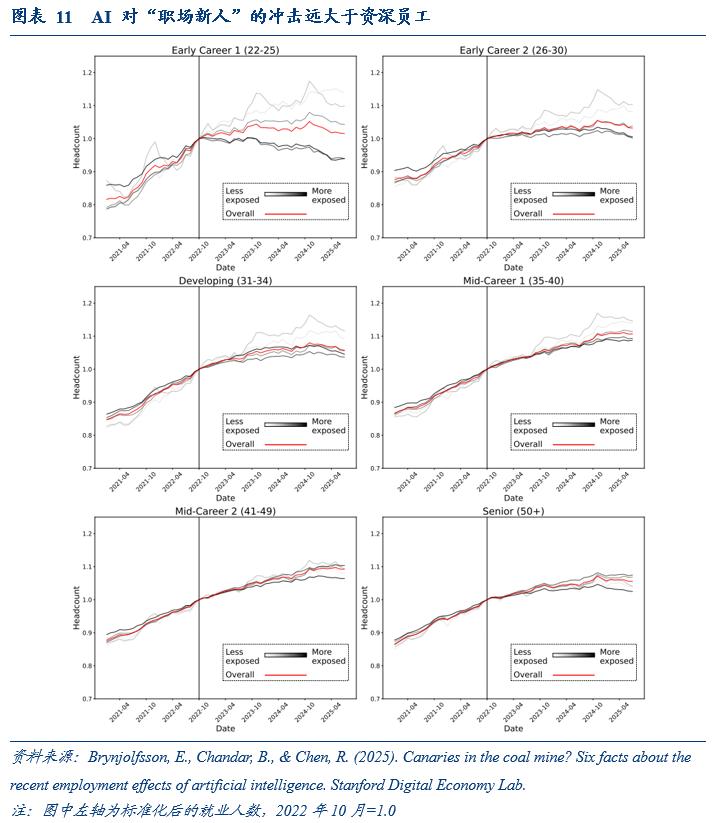

AI虽然贡献了经济增长,但并不贡献就业,反而对“职场新人”的就业形成替代。两个数据可以印证:①信息业失业率增长快于整体失业率,可能反映了AI对信息业种的基础编码、数据分析等岗位需求的缩减。②Brynjolfsson et al.(2025)对分年龄段的就业人数进行分析后发现,在22-25岁年龄段的人群中,高AI 暴露度岗位(图中深黑色线)的就业人数自2022年底(ChatGPT发布后)至2025年5月出现了约10%的下降,与均值水平分化极大;而随着年龄的提升,就业人数因AI 暴露度形成的分化开始收窄。这也说明了AI正在替代初级岗位,而这也导致了美国当前的大学毕业生存在就业困难、失业率高的问题(20-24岁失业率约9%,整体失业率约4.6%)。

第二,购房市场冷:普通人的“购房梦”遥遥无期。2023年以来美国房屋销售持续低迷,居民购房能力弱,一方面体现在抵押贷款利率处于高位;另一方面也体现在美国当前房价持续高涨,美国房价/房租处于历史峰值水平。根据亚特兰大联储的估算,居民购房、且住房成本不超过收入的30%,所必须达到的年收入水平目前已达到12万美元/年,而居民年收入中位数仅8.5万美元/年,且这一差距正在持续扩大。

二、三季度GDP数据分析

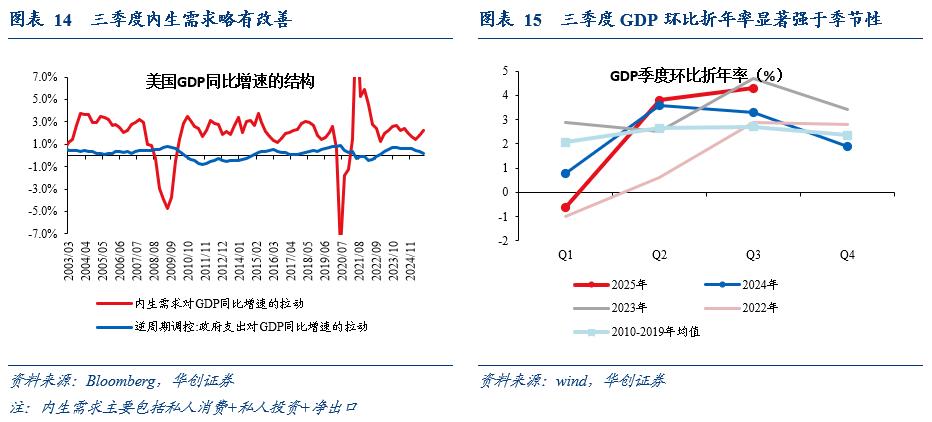

三季度美国GDP好于预期,GDP环比折年率+4.3%,前值+3.8%,预期+3%,显著强于季节性;GDP同比+2.3%,前值+2.1%,预期+2%。

分结构来看:

消费方面:是经济超预期的核心来源之一,服务消费仍是主要拉动项,耐用品消费延续偏弱。Q3私人消费环比折年率+3.5%,前值+2.5%,预期+2.7%,同比+2.6%(前值+2.7%);私人消费对整体GDP环比增速的拉动率为2.4%。服务消费依然是主要拉动项,服务消费环比折年率录得+3.7%,前值+2.6%,医疗、娱乐仍是主要支出项。耐用品消费增长继续偏弱,环比折年率录得+1.6%,前值+2.3%,其中,汽车、家具和耐用家用设备消费大幅下滑,环比折年率均为负,分别录得-6.8%、-4.1%。而Q3非耐用品消费增长则偏强,环比折年率录得+3.9%、前值+2.2%,但主要拉动项为汽油和能源分项,或与油价上涨有关。

投资方面,Q3固定投资增长继续放缓,库存投资负增放缓是主要拉动项。Q3私人投资环比折年率-0.3%,前值-13.8%,预期+2.1%,同比-0.3%,前值+0.02%。库存投资仍在去库,但幅度大幅改善。Q2受到抢进口后的去库效应影响,库存投资大幅负债对GDP环比增速的拉动率为-3.4%,而Q3去库趋势放缓,库存投资对GDP环比增速的拉动率为-0.2%,较前值提升3.2个百分点,是Q3 GDP环比折年率走高的最大正向拉动因素。不过固定投资增长继续放缓,Q3固定投资环比折年率+1%,前值+4.4%,其中非住宅投资与住宅投资环比折年率分别录得+2.8%、-5.1%,前值+7.3%、-5.1%。这一点也与上文所说的经济中,AI投资与非AI投资分化加大一致。

净出口:净出口对经济的拉动大幅走弱,主要来自进口收缩。Q3出口大幅走高,出口环比折年率+8.8%,前值-1.8%,预期+0.3%;进口在前期关税带来的抢进口波动后开始收缩,关税提升或对进口形成一定抑制,Q3进口环比折年率-4.7%,前值-29.3%,形成对Q3 GDP的拖累,但这可能仅是短期冲击。

政府支出:Q3支出力度加大。政府支出环比折年率+2.2%,前值-0.1%,预期+0.5%,其中联邦政府支出环比折年率+2.9%,前值-5.3%,是主要的增量来源。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到